Inflation: Die trügerische Entwarnung

Die offiziellen Daten klingen harmlos: 2,2 Prozent Inflation im August. Ein Wert, der angeblich zeigt, dass die Preissteigerungen in Deutschland „wieder unter Kontrolle“ seien. Doch diese scheinbare Entwarnung ist trügerisch. Denn was das Statistische Bundesamt präsentiert, ist ein Durchschnittswert – und der Durchschnitt verdeckt mehr, als er erklärt. Wer im Alltag einkauft, merkt schnell, dass die Realität anders aussieht.

Vor allem die Kerninflation, die ohne Energie und Lebensmittel berechnet wird, liegt mit 2,7 Prozent deutlich höher. Dass man gerade die lebensnotwendigen Posten ausklammert, lässt die Statistik künstlich glatter erscheinen. Für Verbraucher aber sind es genau diese Bereiche, die den größten Teil des Budgets ausmachen. Es ist also kein Wunder, dass sich viele Menschen betrogen fühlen, wenn offizielle Stellen von „kontrollierter Inflation“ sprechen, während sie an der Supermarktkasse das Gegenteil erleben.

Lebensmittelpreise sind der Motor dieser Entwicklung. Nach einer kurzen Phase der Beruhigung steigen sie wieder spürbar an. Parallel dazu wirken sinkende Energiepreise zwar statistisch dämpfend, verlieren aber an Bremskraft. Am Ende bleibt: Die Grundversorgung – vom Frühstücksbrötchen über das Schulmittagessen bis hin zum Wochenendeinkauf – wird Monat für Monat teurer. Und genau das macht den Unterschied im Alltag.

Belastung der Bürger – Entlastung der Märkte

Auffällig ist, dass die Finanzmärkte kaum reagieren. Der Dax notiert unverändert, Investoren bleiben gelassen. Für sie sind Inflationsraten im Bereich von zwei bis drei Prozent kein Problem – im Gegenteil, sie sind kalkulierbar. Für Verbraucher hingegen bedeutet jeder Prozentpunkt mehr an Preissteigerung ein direkter Verlust an Kaufkraft. Die Schere zwischen Realwirtschaft und Finanzwelt geht immer weiter auseinander.

Dieser Gegensatz spiegelt sich auch in den Kommentaren von Experten wider. Ökonominnen und Ökonomen erklären, die Inflation sei „unter Kontrolle“. Doch solche Aussagen wirken zynisch, wenn parallel Millionen Haushalte kämpfen müssen, um steigende Kosten für Wohnen, Lebensmittel und Dienstleistungen zu stemmen. Wer von einem stabilen Preisniveau spricht, blendet die Realität derer aus, die nicht in Indizes, sondern in vollen Einkaufswagen rechnen.

Die Folgen sind gravierend. Immer mehr Menschen schränken ihren Konsum ein, nicht aus Sparsamkeit, sondern aus Notwendigkeit. Kinderreiche Familien, Rentner und Alleinerziehende sind besonders betroffen. Wenn der Restaurantbesuch, das neue Paar Schuhe oder sogar die tägliche Mahlzeit zur Kostenfalle wird, sprechen wir nicht von kontrollierter Inflation, sondern von einer schleichenden Enteignung.

Ratgeber: Wie schütze ich mich vor Enteignung?

- → Welche konkreten Enteignungsrisiken auf Sie zukommen

- → Wie Sie Ihr Vermögen rechtssicher vor staatlichem Zugriff schützen

- → Bewährte Strategien für echten Vermögensschutz

- → Praktische Sofortmaßnahmen, die Sie heute umsetzen können

Politik der Zentralbanken – ein riskantes Spiel

Die EZB verkauft ihre Politik als Balanceakt. Man wolle die Konjunktur nicht abwürgen, gleichzeitig aber die Preisstabilität sichern. In Wahrheit steckt sie in einem Dilemma: Hält sie die Zinsen hoch, gefährdet sie hochverschuldete Staaten, Banken und Unternehmen. Senkt sie die Zinsen zu schnell, riskiert sie neue Preissteigerungen. Am Ende bleibt nur der Mittelweg – und der bedeutet in der Praxis, dass die Inflation auf niedrigem, aber dauerhaft belastendem Niveau bleibt.

Diese „Politik der kleinen Schritte“ mag für die Märkte angenehm sein, für Verbraucher ist sie es nicht. Denn ihre Ersparnisse verlieren Jahr für Jahr an Wert. Während Unternehmen Kredite günstiger refinanzieren können und Staaten ihre Schulden real entwerten, zahlen die Bürger die Rechnung. Die Zinserträge auf Sparbüchern und Tagesgeld sind weit entfernt davon, die reale Inflation auszugleichen.

Das Problem liegt tiefer: Inflation ist kein kurzfristiger Schock mehr, wie nach dem Ukraine-Krieg, sondern ein strukturelles Phänomen. Steigende Staatsverschuldung, Energiewende-Kosten, geopolitische Unsicherheit und die lockere Geldpolitik der letzten Jahre wirken zusammen. Die EZB hat zwar auf die Spitze der Teuerung reagiert, aber nicht die Ursachen bekämpft. Die Folge: Ein scheinbar stabiles Inflationsniveau, das in Wahrheit wie ein schleichender Steuermechanismus funktioniert.

Wer zahlt die Rechnung?

Am Ende bleibt die entscheidende Frage: Wer profitiert von dieser Entwicklung, und wer trägt die Last? Die Antwort ist eindeutig. Profiteure sind Staaten, die ihre Schulden durch Inflation entwerten, Unternehmen, die Preise leichter anheben können, und Investoren, die Sachwerte halten. Die Leidtragenden sind Verbraucher, deren Einkommen mit den Preissteigerungen nicht Schritt hält, und Sparer, die den Kaufkraftverlust ihrer Rücklagen erdulden müssen.

Die offizielle Kommunikation, dass die Inflation wieder „unter Kontrolle“ sei, ist deshalb gefährlich. Sie lullt die Menschen ein, vermittelt Sicherheit, wo es keine gibt, und verhindert eine ehrliche Debatte über die wahren Kosten der Geldpolitik. Wer sich allein auf Statistiken verlässt, wird überrascht, wenn die nächste Preiswelle kommt.

Die Inflation ist nicht besiegt. Sie ist nur getarnt – in Durchschnittswerten, in schön klingenden Kommentaren und in der Hoffnung, dass die Bevölkerung die Belastung still hinnimmt. Doch die stille Enteignung über den Preisanstieg ist real. Wer sich schützen will, muss selbst handeln: weg vom Vertrauen ins Papiergeld, hin zu realen Werten, die nicht durch Statistiktricks entwertet werden können.

Papiervs.PhysischWarum echtes Metall jetzt alles entscheidet

Keine Kreditkarte erforderlich • Keine versteckten Kosten

Ihre Experten im Webinar:

Dominik Kettner

CEO Kettner Edelmetalle

Jochen Staiger

Rohstoffexperte

Rick Rule

Rohstoff-Legende

Alasdair Macleod

Chefstratege GoldMoney

Top-Experten

Dominik Kettner & Star-Gäste

Live Q&A

Ihre Fragen

15.000€ Gold

zu gewinnen

Ähnliche Artikel

Silbermünzen endgültig entwertet: Bundesregierung kapituliert vor dem Silberpreis

Die wichtigsten Schritte auf dem Weg zu einem Goldverbot

„Niedrige Inflation“? Das eigentliche Problem sitzt bei der Fed

Silbermünzen immer teurer – und immer weniger gefragt

Gebühren für Münzeinzahlungen: Die Kleingeld-Inflation

Die besten und sichersten 10 Goldverstecke zu Hause

Gold und Silber kaufen: Diese 10 Fehler kommen Einsteiger teuer zu stehen

Sparkassen-Raub von Gelsenkirchen – wenn das Sicherheitsversprechen endgültig kollabiert

Warum sich Inflation für viele wie 10 Prozent anfühlt – obwohl offiziell nur 2,1 Prozent gemessen werden

Inflation wieder 2,1 bei Prozent: Die „Entspannung“ war ein Monatsmärchen

Lebkuchen, Schokolade, Spekulatius: Jetzt entlarvt die Schoko-Inflation die offizielle Preisstatistik

Goldkonfiszierung: Wenn der Staat nach Ihrem Gold greift

Gold kein sicherer Hafen mehr? Oder warnt hier ein System, das selbst ins Wanken geraten ist?

Goldverbot 2.0 – Droht dem Edelmetallhandel das Aus?

Wirtschaftsweise warnt vor dem Eisberg – und Berlin diskutiert weiter über Nebensächlichkeiten

Auswandern mit Gold: So klappt es ganz einfach

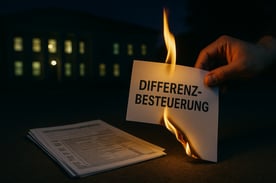

Silbersteuer-Schock: Wie die Differenzbesteuerung praktisch über Nacht abgeschafft wurde

Gold vor der nächsten Explosion? Warum viele Experten jetzt massiv steigende Kurse für möglich halten

Bargeld stirbt aus – Sparkasse, Volksbank & Co. treiben ihre Kunden in die digitale Falle

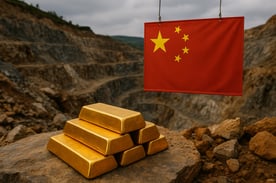

166 Milliarden Euro Goldfund in China – und was das wirklich bedeutet

Gold auf Rekordhoch: Warum Sie jetzt gerade nicht verkaufen sollten!

Bargeldgrenze für anonyme Goldkäufe: Wann wird sie vollständig abgeschafft?